最近中国电商集团阿里巴巴(Alibaba)上市新闻引发很多讨论,其近期宣布在美国首次公开上市(IPO)的计划。这家马云多年前创建的公司,如今已经成长为电商巨头,甚至令很多美国同类相形见绌。去年,其旗下淘宝和天猫商城的交易总额达2400亿美元,这个数据是易趣(eBay)的3倍、亚马逊(Amazon)的2倍多。那么,阿里巴巴到底值多少钱?

如何估值一家公司?首先,任何一本国际公司金融学教科书都会强调评估公司风险的重要性,这些风险包括市场风险、技术风险与管理风险;而投资这家公司的潜在收益是应该和这些风险相匹配,风险越大,投资所要求的回报也越高。这些概念听起来不免有些空洞,通常我们会关注的一些更为实际的指标,如公司收入、利润以及其预期的增长率。如果一家公司在过去有显著的增长,且这样的增长极有可能持续到未来很长的一段时间内,那么这家公司的估值可能就会很高。

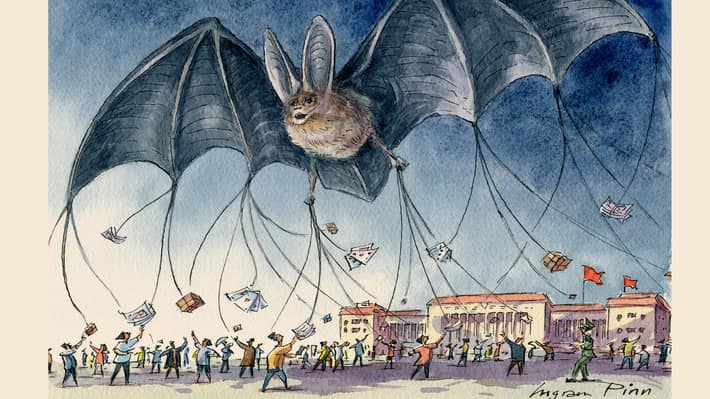

在阿里巴巴一系列的风险中,最重要的无疑是财务风险,掌握阿里巴巴业务核心或其成长命门的是它的姊妹公司——浙江阿里巴巴电子商务有限公司(Zhejiang Alibaba E-Commerce Ltd.)。该公司常常因为其最著名的业务而被称为支付宝(Alipay),但它并不归属于阿里巴巴,也不会成为此次IPO的实体组成。支付宝去年推出的新产品余额宝,是一款基于网络的货币市场基金,也不会参与此次IPO。根据其提交给美国证交会(SEC)的申请文件显示,2013年,支付宝处理了5190亿美元的支付交易。阿里巴巴电子商务网站的支付总额仅占支付宝处理的支付总额的37.6%,这意味着,超过一半的支付宝交易服务是阿里巴巴以外的网站或交易平台提供的。5190亿美元这个数字是阿里巴巴网站销售总额2480亿美元的2倍多,表明这家网络支付服务公司对其他的中国电商公司是多么重要。如果上市企业中没有支付宝,那么阿里巴巴未来的成长无疑会受到限制。况且,阿里巴巴目前占据了80%的中国电商市场,未来的成长空间已经很小。因此,阿里巴巴的成长必定要来自于整个电商市场的成长,这又进一步限制了其成长空间。

其次,则是阿里巴巴的公司股权结构。阿里巴巴之所以选择在纽约上市,原因是因为香港的股权规则成为其合伙人制度的一大障碍。所谓的合伙人结构,就是马云和一些高管作为合伙人可以提名半数以上的董事会成员,虽然这些合伙人股权只占总股权的10%左右,这意味着股东们实际上对公司并没有话语权。这样的治理结构会限制投资者对企业事务的影响力,包括在董事会层面上决定的一切事务,而且这一结构将来也很难改变。若想对其进行修正,则需要95%以上的股东支持率。

说到股权结构,另一风险在于马云参与的包括支付宝在内的其他公司的业务,而这些业务可能与阿里巴巴股东利益相冲突。2011年,阿里巴巴把支付宝的所有权转移到了马云控制的一个外部公司。这一举动打击了雅虎的股价,而拥有阿里巴巴24%的股权的雅虎则声称不知道这一举动。谁也说不准历史会不会重演。

看完风险,我们再来看数据。华尔街分析师们对阿里巴巴的估值在1360亿美元到2500亿美元之间,最高额相当于其去年收益的70倍,而最低额相当于其38倍。一些乐观的分析师们给出2500亿美元高价,是因为阿里巴巴去年年底季度收入增长了66%,远高于他们预测。他们预期阿里巴巴的营业利润在2014与2015分别增长60%与40%,且认为这是保守估计。对淘宝与天猫的净收入,他们则预期在2016年能够达到95亿美元(2015年达到74亿美元),年增长率28%(2015年增长41%)。而那些不甚乐观的一派(如纽约大学的金融学教授)则指出,投资者应该注意到他们买的并非是这一电商巨人的股票,而是中国政府管辖下的一个空壳公司(shell company)的股票。

市盈率(P/E ratio)是用来衡量一个公司的股价是否太高的经验法则。例如,2004年8月谷歌(Google)上市,其发行价格为每股85美元,公司估值为230亿美元。2012年脸书(Facebook)首发价格为每股38美元,公司估值1040亿美元。从基本面来看,谷歌的估值显然比脸书更为合理。截至2004年6月的两个财政季度报告显示,谷歌的市盈率为80.5。这些估值并非仅考虑了谷歌的现状,而是基于谷歌增长潜力的估值。因此,对于谷歌最高限度的增长而言,这一估值并不夸张。谷歌的总收入在2002年至2003年间增长了234%,且2004年的前两个季度仍保持162%与125%的增长,而这个增长率被普遍认为是可持续的,这便是匹配80倍市盈率的增长。

对比脸书发行前两个季度的利润表。2011年第四季度及2012年第一季度,马克扎克伯格和他的团队共获得净利润5亿700万美元、总收入21.9亿美元。脸书首次公开募股斩获1040亿美元的市值给了他极高的市盈率——91.2,是其销售收入的23.7倍。2010年至2011年间总收入增长88%,2012年第一季度营收同比增长45%,IPO前一个季度季度的总收入相比2011年第四季度甚至下滑了6%,而且此增长当时来看有很多不定性。相比谷歌,脸书的增长率远远不及,市盈率却高很多,这也是其IPO之后几个月内股价大幅下挫的主要原因。

再来看看中国公司在美国IPO的纪录。从1993年至2013年,至少有168家中国大陆或香港企业在美国上市。对于那些幸运地申购到新股的投资者,从招股价到交易首日结束的平均收益为20%,几乎等同于美国公司的上市日收益。但做长线的投资者日子并不好过,在接下来的三年中,这些168家中国IPO的平均回报是-3.6%,平均每年约-1.2%。如果有投资者在买中国IPO的同一天买美国市场指数(如标准普尔500指数基金),并持有相同的时间(三年内,除非三周年之前摘牌),能赚取23%,每年约8%。换句话说,中国的IPO在新股上市后三年的表现落后于美国市场每年约9%。

尽管中国经济在过去三十年中有着巨大的增长,但中国公司股价无论哪里进行交易都是亏的。为什么中国公司的IPO会这么惨?据瑞信全球投资回报2014年鉴数据显示,中国股票的通胀调整后的总回报率从1993至2013年平均每年是-3.8%,一个重要的原因就是在上市时市盈率过高。

阿里巴巴70倍的市盈率听上去并不夸张,但倘若对比谷歌与脸书收入增长,我认为阿里巴巴估价依旧太高,而且其增长空间也比前二者要来得低(至少从现在来看)。基于宏观层面的数据,如果一个公司在上市时市盈率过高,将来的投资回报很有可能不会太好。阿里巴巴的最终发行价格会是多少,拭目以待吧。

声明:本媒体部分图片、文章来源于网络,版权归原作者所有,如有侵权,请联系删除 025-84707368。